Céginformáció!

Eszköz Támogatás Eszköz támogatás

|

|

|

|

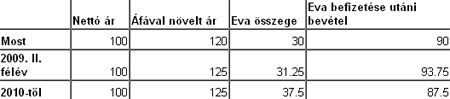

El nem törlik, de elintézik az evátAz idén júliustól jól járnak, minden száz forint után majdnem néggyel több marad az evások zsebében az áfaemelés miatt. Jövőre azonban az evakulcs emelésével nemcsak az előny tűnik el, de a mostani alaphelyzetnél is rosszabbul járnak az evások, a "főállású evásoknak" pedig komolyan emelkedik a járulékterhe is. Bár lehetnek olyanok, akik jobban járnak, az adóváltozások eredménye az lesz, hogy az eva előnye a munkaviszonyban szerzett jövedelemhez képest sok esetben eltűnhet, lemorzsolódhat, miután a kötelező járulékszintet úgy szabják át, hogy annak alapja az adott szakterületen elérhető kereset legyen. Ha azt vizsgáljuk, hogyan jár egy evázó az idei és 2010-es adóváltozásokkal, és csak az áfa- és az evakulcs növekedését nézzük, már akkor is árnyalt kép rajzolódik ki. Idén július 1-jétől az áfa normál kulcsa 20-ról 25 százalékra módosul, az eva mértéke pedig 2010. január 1-jétől lesz 30 százalék a mai 25 helyett. Ha a mostani helyzetet viszonyítjuk az idei második féléves állapothoz, akkor azt láthatjuk, hogy az év hátralevő részében csupán az adóváltozások miatt 4,2 százalékkal jobban jár az evázó. Ha azonban a 2009. második féléves szabályokat vesszük alapul, és ahhoz mérjük a 2010 elejétől életbe lépő rendelkezéseket, akkor meg azt látjuk, hogy 6,6 százalékkal marad kevesebb az evásnál. Amennyiben azonban a mai állapothoz képest mérjük a 2010-est, akkor a két részlépés eredőjeként azt állapíthatjuk meg, hogy az áfa és az eva kulcsának mozgása 2,8 százalékkal rontja az evások helyzetét. (Ezt mutatja az alábbi táblázat, 100 forint evás bevételre vetítve.)  Más is van a talonbanMérleget itt azonban nem lehet vonni, mivel az evásokat hat további adóváltozás is érinti. A ma még élő szabály szerint az evás vállalkozónak főszabály szerint havonta a minimálbér duplája, 143 ezer forint után kell különféle járulékokat és hozzájárulást fizetni (munkáltatói tb-járulék, egyéni nyugdíj- és egészségbiztosítási járulék, vállalkozó járulék, tételes eho) – illetve megteheti, hogy csupán a tényleges jövedelme, de legalább a minimálbér után fizet, amennyiben ezt az APEH-nek bejelenti. Praktikusan azonban a minimálbér kétszerese után fizetnek az evások, hiszen tartanak attól, hogy rájuk száll az adóhatóság. A minimálbér duplája utáni járulékfizetés havonta 71305 forintos terhet jelent. Jövőre a parlament előtt heverő adócsomag értelmében, ha a képviselők többsége is rábólint, akkor egyrészt változnak a járulékmértékek, másrészt megszűnik a tételes eho, harmadrészt pedig eltűnik a vállalkozói járulék eltűnik. Ha továbbra is a – változatlan – minimálbér kétszerese után fizetnék az új szabályok szerinti közterheket, akkor havonta 62920 forintot kellene az államkasszába utalniuk, vagyis a mainál havonta 8385 forinttal kevesebb járulékot kellene leróniuk. (A 29 százalékos munkáltatói tb-járulékból 27 lesz, ám az egyéni egészségbiztosítási járulék 6-ról 7,5 százalékra nő, a havi 1950 forintot eho és a 4 százalékos vállalkozói járulék megszűnik.) Keresetnek tekintik az evás bevételtA járulékon tehát spórolhatnának az evások is, de a negyedik változás értelmében jövőre a főszabály már nem a minimálbér kétszerese utáni járulékfizetésről szól, hanem arról, hogy „a tevékenység piaci értéke" után kell megfizetni a közterheket. A törvényjavaslat úgy határozza meg a tevékenység piaci értékét, mint „a tevékenységre jellemző, a piaci viszonyoknak megfelelő díjazás, de legalább az Állami Foglalkoztatási Szolgálat által az adóévet megelőző évi felmérések alapján közzétett, az egyes FEOR számok szerint kimutatott kereset havi összege." A kereset havi összege azt mutatja, hogy adott tevékenységi körben munkaviszonyban dolgozók átlagosan mekkora bruttó bérrel rendelkeztek adott évben. Vagyis ez alapján más-más összeg után fizet majd járulékokat a fordítással foglalkozó evás, a tolmácsolással foglalkozó evás, és így tovább. (Ha az evás veszi a bátorságot és bejelenti az APEH-nek, hogy mégsem ezen alap, hanem tényleges jövedelme, de minimum a minimálbér után fizeti meg havonta a járulékokat, akkor a minimálbér után kell lerónia a terheket – ez a szabály megmarad. De az összehasonlításnál továbbra is azzal a feltételezéssel élünk, hogy az evás inkább megfizeti a magasabb törvényi kitételt, csak hogy ne vonja magára az APEH figyelmét, ez a magatartása nem változik.) Így tehát lesz olyan evás, akinek a járulékalapja és így a járulékösszeg elmarad a mostanitól, és lesznek olyanok – bár utóbbiak valószínűleg nagyobb számban – akiknek a járulékalapja meghaladja majd a minimálbér kétszeresét. Az esetek többségében kevesebb maradMindezeket figyelembe véve érdemes néhány konkrét példán megnézni, egy az idén júliusi változások előtti állapothoz képest jövőre hogyan jár az evázó. A példák olyan egyéni vállalkozó vagy társas vállalkozó (praktikusan bt.) evásokra érvényesek, akiknek nincs máshol heti 36 órás munkaviszonya, tehát egész jövedelmükre eváznak. Az evások közül ők alkotják a többséget, de vannak olyan evások is, akik csak jövedelmük egy részére alkalmazzák az evát. Bár utóbbiak esetében a számítások eredménye eltér valamelyest - hiszen más lehet a fizetendő járulékok köre és a járulék alapja -, de egyrészt az evás jövedelmük vélhetően kis részt tesz ki teljes jövedelmükből, így ha van is némi eltérés, annak szerepe a kisebb evás jövedelemrész miatt elhanyagolható, másrészt a változások iránya rájuk is ugyanúgy érvényes, mint a jövedelmük egészét van zömét "leevázókra". 1. Egy evás havonta 150 ezer forint plusz áfát számláz ki. Ma ő a minimálbér kétszerese után fizet járulékokat és tételes ehot, így havonta alig 64 ezer forint marad a zsebében. Feltételezve, hogy továbbra is 150 ezer forint lesz jövőre a számla nettó összege, és a tevékenységének piaci értéke – vagyis az a havi kereset, amelyet adott tevékenységet végzők kapnak országos átlagban munkaviszonyban – csak 120 ezer forint, akkor ő evásként 78450 forintot visz haza. De akkor még jobban járna, ha a munkát munkaviszonyban látná el, mert akkor jövőre 89-90 ezer forintot vihetne haza 120 ezer forint bruttóból. Azért választottuk a havi bruttó 120 ezer forintot a tevékenység piaci értékének, mivel ennél a keresetszintnél szinte forintra megegyezik majd jövőre a munkát adó költsége, ha a munkát alkalmazottal végezteti el, vagy evást bíz meg a feladattal. 120 ezer forintnál alacsonyabb keresetnél a cégnek megéri alkalmazottal elvégeztetni a munkát, ezért ezt a 120 ezer forintot ebben az esetben alsó határnak tekinthetjük. A tevékenység piaci értéke lehet ennél magasabb is. Amennyiben a tevékenységének piaci értéke 150 ezer forint lenne, akkor már csak 65 ezer forint maradna az evásnak tisztán, tehát ott lenne, ahol most. Igaz, ekkor már neki még jobban megérné munkaviszonyba menni, hiszen akkor 65 ezer forintnál lényegesen több maradna nettóban. Persze, 150 ezer bruttónál a munkaadó a költsége is megemelkedne. 2. Ha egy evás 250 ezer forint plusz áfát számláz ki ma, annak most 154 ezer forint marad tisztán. Ha azt a munkát, amelyet elvégez, munkaviszonyban 200 ezer forint bruttóért végzik el Magyarországon, (itt azonos a munkaadó költsége munkaviszony, illetve evás megbízása esetén) akkor az evás zsebében lényegesen kevesebb marad jövőre, hiszen mindösszesen 131 ezer forintot vihet haza. A jelentősen csökkenő hazavitt jövedelem abból fakad, hogy a járulék alapja érdemben meghaladja majd a mostani járulékalapot, hiszen 143 ezer forint helyett 200 ezer forint után kell fizetni kicsivel kisebb járulékot. Munkaviszonyból 200 ezer forint bruttóval pár ezer forinttal több maradna nettóban. 200 ezer forintnál magasabb tevékenység piaci értéknél még kevesebb maradna az evásnál tisztán, és még jobban megérné alkalmazottként dolgozni - persze a cég költsége ekkor, mint a megelőző példában, emelkedne a 200 ezer forintos bruttó bérnél adódó költséghez képest. 3. Ha az evás 330 ezer forint plusz áfát számláz ki havonta, akkor neki most tisztán 226 ezer forintja marad. Ha a tevékenység piaci értéke 260 ezer forint (itt áll fenn az egyezőség bér versus evás számla között a munkával megbízó cég szempontjából), akkor 174 ezer marad tisztán jövőre az evásnál. Míg ha elmenne munkaviszonyba, akkor 165 ezer forint körüli összeget tehetne zsebre. Tehát ebben az esetben bár nem éri meg átnyergelnie alkalmazotti jogviszonyba, de mégis számottevő jövedelemvesztést szenved el evásként az idei helyzethez képest. Ha a tevékenység piaci értéke 260 ezer forintot valamivel meghaladja, akkor már a munkabér élvez előnyt. 4. Ha az evás 400 ezer forintot számláz ki nettóban, arra pedig rápakolja az evát, akkor ma 290 ezer forintja marad a közterhek megfizetése után. 315 ezer forint tevékenység piaci értékénél jövőre 211400 forint maradna tisztán. Munkaviszonyban 175 ezer forint maradna nettóban. Egy bizonyos jövedelemhatárig értelmét veszti az evaA példák sorából kitűnhet, hogy valahol 200 ezer forint plusz áfa környékén lehet az a határ, ameddig az evázó jobban jár az idei és jövő évi adóváltozásokkal. De még jobban teszi ezen határ alatt, ha visszamegy alkalmazottnak és munkaviszonyban végzi el a munkát. 200 és 260 ezer forint plusz áfa lehet annak az intervallumnak a két széle, ahol az evás rosszabbul jár, de még megéri átnyergelnie munkaviszonyra. 260 ezer plusz áfa felett azonban el kell szenvednie az adócsomag jelentette jövedelemvesztést evásként, mert munkaviszonyban még kevesebbet kapna. Az evások nagy része rosszabbul jár az adóváltozásokkal, hiszen feltételezhető, hogy aki evázik, azoknak a többsége többet számláz havonta 200 ezer forint plusz áfánál. Igaz, az evások kisebb részét kedvezően érinti az adócsomag, bár nyomban át is igazolnak munkaviszonyra, mert akkor több pénzt vihetnek haza. Az idei év közi, valamint a 2010-es adócsomag jelentősége az eva szempontjából nem önmagában az evásokat közvetlenül érintő változásokból fakad. Az adócsomag ugyanis a munkaviszonyból származó jövedelmeknél az adó- és járulékterhelést enyhíti, így pedig a maihoz képest az alkalmazottaknál több marad nettóban. Ez pedig egyúttal azt is jelenti, hogy az evás jövedelem relatív előnye - ahol van - a munkabérrel szemben két irányból is apad, sőt, egy szűkebb jövedelemsávban akár el is tűnhet. Büntiből 50 százalékos evaAz evásoknak figyelniük kell arra is, hogy evázni most addig lehet, amíg az áfát tartalmazó bevételösszeg 25 millió forintot el nem éri. Ez júliustól 26 millió forintra emelkedik, és ez lesz érvényes januártól is. Ha ezt a határt átlépi az evás bevétele, akkor evaalanyisága megszűnik. Jövőre bejön egy új, a hatodik szabály: az evából ugyanúgy kikerül, mint most az evahatár átlépése miatt, ám a törvény egyértelművé teszi, hogy azon bevétel után, amellyel átlépi a 26 milliós határt, az után már 50 százalékos evát kell fizetni. Ide kapcsolódik, hogy az evaalanyisága nem a határt megelőző nappal szűnik meg, hanem a határátlépés után egy nappal, ezért teheti meg a jogalkotó azt, hogy a 26 millión átnyúló bevételt gyorsan 50 százalékos evával terhelje. 100 ezren vannakMa 100 ezer körül van az evások száma. Pár ezerrel, pár tízezerrel nőhet az alkalmazottak száma, ha azok az evások munkaviszonyra térnének át, akik az adóváltozások után jobban járnának, ha munkabért kapnának. És elképzelhető, hogy lesz pár ezer, pár tízezer olyan evás is, aki elhagyja az evát, de nem alkalmazottnak megy, hanem más formában folytatja vállalkozási tevékenységét. Forrás: Index 2009.06.02. Fórum - Hozzászólás a fórumban >> Tippek! Tudta Ön, hogy több százezer forint birságot fizethet? Gondolt már arra, hogy mennyi látogatót, ügyfelet és bevételt jelent a jó pozíció? Tisztelt Cégvezető! Linkweb - Linkgyűjtemény

Kérem segítse Alapítványunkat adója 1% - val!

Tudta Ön?Az alábbi pályázati lehetőségekre szeretnénk felhívni a figyelmét |